近日,在港交所上的盛京銀行(HK:02066)發(fā)布截至2021年12月31日止年度業(yè)績公告(下稱“財報”)。財報顯示,盛京銀行的多項財務(wù)指標(biāo)出現(xiàn)了不同程度的下滑,其中利潤規(guī)模更是“腰斬”。

具體來看,盛京銀行2021年實現(xiàn)營收154.67億元,2020年同期為162.67億元,同比下降4.9%;凈利潤4.31億元,2020年同期為12.32億元,同比驟降65.0%;歸屬于該行股東的凈利潤為4.02億元,2020年同期為12.04億元,同比減少66.6%。

貝多財經(jīng)了解到,這并非盛京銀行首次出現(xiàn)業(yè)績下滑的情況。相比之下,盛京銀行在2020年的收入就已大幅下降,即同比2019年減少22.6%;同時,該行的凈利潤同比減少77.3%,歸屬于該行股東的凈利潤同比減少77.9%。

對比來看,盛京銀行2021年的營收規(guī)模還不及其2018年的水平。此外,盛京銀行的不良貸款率再度攀升,達(dá)到3.28%,再創(chuàng)新高。這意味著,盛京銀行的借貸業(yè)務(wù)風(fēng)險管控水平下滑,貸款不良壓力倍增。

收入先增后降,五年利潤降幅超過九成

據(jù)盛京銀行財報,該行2017年、2018年、2019年、2020年和2021年的營業(yè)收入分別為132.50億元、158.85億元、210.07億元、162.67億元和154.67億元,先增后降,并于2019年達(dá)到歷史高峰。

來源:盛京銀行財報。

同期,盛京銀行的凈利潤分別為75.74億元、51.26億元、54.38億元、12.04億元和4.31億元,整體呈現(xiàn)持續(xù)下滑態(tài)勢。其中,2017年的利潤規(guī)模高達(dá)75億元,而2021年則最低,五年期間降幅達(dá)到94.3%。

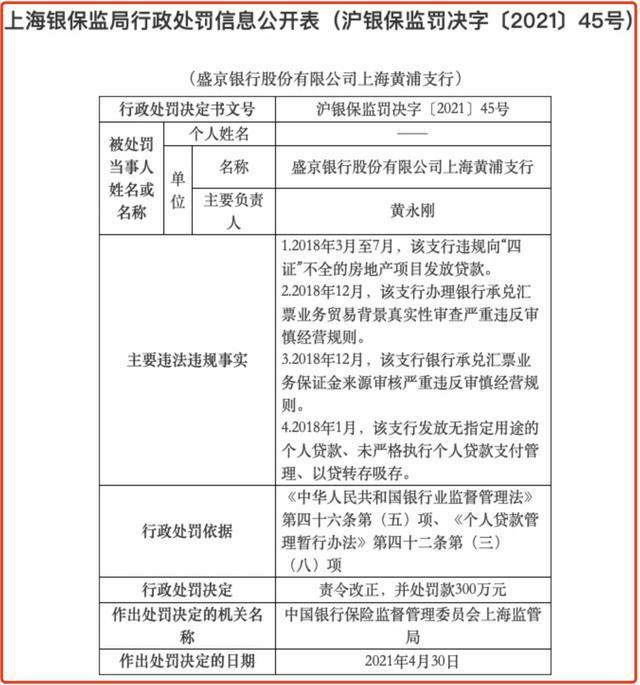

另一方面,盛京銀行還在2021年因存在多項問題接連收到監(jiān)管罰單。就在2021年5月13日,盛京銀行上海普陀支行、上海黃浦支行、上海分行、上海長寧安龍支行等四家分支機(jī)構(gòu)分別被上海銀保監(jiān)局罰款100萬元、300萬元、101.86萬元、50萬元,合計被處罰金額超過550萬元。

來源:上海銀保監(jiān)局。

而在2021年2月,盛京銀行就曾因未按規(guī)定履行客戶身份識別義務(wù)及未按規(guī)定報送大額交易報告或者可疑交易報告,被央行沈陽分行罰款246萬元。同時,時任盛京銀行合規(guī)部副總經(jīng)理王姣、時任運營管理部總經(jīng)理阮楊、時任信用卡中心總經(jīng)理邢進(jìn)和時任零售業(yè)務(wù)部總經(jīng)理孫英品等人均被罰款。

此前的2020年9月,盛京銀行北京分行還因存在七項違法違規(guī)行為,被央行營業(yè)管理部給予警告并罰款299.5萬元。同期,時任盛京銀行北京分行反洗錢主管行長章波等3名負(fù)責(zé)人均被處罰。

而在2020年1月,盛京銀行曾因未按規(guī)定時限報送案件信息,被遼寧銀保監(jiān)局罰款50萬元。2020年5月,盛京銀行錦州分行因貸款“三查”不到位,嚴(yán)重違反審慎性經(jīng)營規(guī)則,被錦州銀保監(jiān)分局處罰款30萬元。

增長再度停滯,多項核心指標(biāo)同比下滑

貝多財經(jīng)了解到,2018年可謂盛京銀行的轉(zhuǎn)折點,資產(chǎn)規(guī)模和凈利潤自從2014年上市后首次出現(xiàn)下滑。早前財報顯示,盛京銀行2018年的營業(yè)收入為158.85億元,同比增長19.9%;凈利潤為51.26億元,同比下降32.3%。

而在2019年,盛京銀行則出現(xiàn)短暫的增長,對應(yīng)的營業(yè)收入為210.07億元,同比增加32.2%,較上市之初增長近1倍;實現(xiàn)凈利潤54.38億元,同比增加6.1%。截至2019年末,盛京銀行總資產(chǎn)為1.02萬億元,重回萬億元級別。

相比之下,盛京銀行2018年末的資產(chǎn)規(guī)模則為9850億元。據(jù)貝多財經(jīng)了解,于2019年5月獲批擔(dān)任董事長的邱火發(fā)曾在該行2019年報的致辭中稱,“2019年是盛京銀行轉(zhuǎn)型發(fā)展史上具有里程碑意義的一年。”

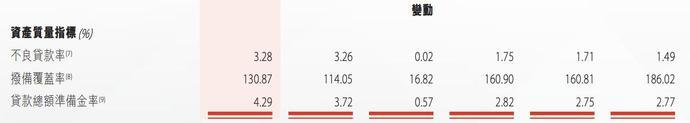

但,好景不長。貝多財經(jīng)了解到,2020年,盛京銀行的增長再度停滯,其中營收、凈利潤分別下滑22.6%和77.3%。與此同時,該行的不良貸款率也猛增至3.26%,較2019年同期的1.75%增長1.51個百分點,創(chuàng)五年內(nèi)新高。

同時,盛京銀行的撥備覆蓋率由2019年末的160.90%下降至114.05%。截至2020年末,該行的核心一級資本充足率和一級資本充足率均為11.07%,資本充足率為12.23%。而截至2019年末,上述三項指標(biāo)分別為11.48%、11.48%和14.54%。

來源:盛京銀行財報。

不過,盛京銀行的資產(chǎn)總額則保持增長。截至2020年末,該行的資產(chǎn)總額10379.58億元,較2019年末增加164.78億元,同比微增1.7%。而截至2021年末,該行的資產(chǎn)總額為10061.26億元,則相較2020年末減少3.1%。

2021年,盛京銀行實現(xiàn)營收154.67億元,同比下降4.9%;實現(xiàn)凈利潤4.31億元,同比減少65.0%;歸屬于該行股東的凈利潤為4.02億元,同比減少66.6%。

不良貸款率持續(xù)攀升,遠(yuǎn)高于行業(yè)均值

資產(chǎn)質(zhì)量方面,盛京銀行在2021年的不良貸款率繼續(xù)增加,攀升至3.28%,再創(chuàng)新高。戒指2021年末,該行的撥備覆蓋率為130.87%,較2020年末提升16.82個百分點。同期,該行的核心一級資本充足率和一級資本充足率均為10.54%,資本充足率為12.12%。

來源:盛京銀行財報。

對比六家國有大行來看,截至2021年末,工商銀行、建設(shè)銀行、農(nóng)業(yè)銀行、中國銀行、交通銀行和郵儲銀行的不良貸款率分別為1.42%、1.42%、1.43%、1.33%、1.48%和0.82%,均有不同程度的優(yōu)化。

相關(guān)數(shù)據(jù)顯示,2021年銀行業(yè)平均不良貸款率為1.73%,2020年為1.92%,相對優(yōu)化0.19個百分點。在和盛京銀行相似的城市商業(yè)銀行中,浙商銀行(SH:601916、HK:02016)的不良貸款率也出現(xiàn)了上升。

數(shù)據(jù)顯示,截至2021年末,浙商銀行的不良貸款率為1.53%,比2020年末上升0.11個百分點;撥備覆蓋174.61%,比2020年末下降16.40個百分點;貸款撥備率2.68%,比2020年末下降0.04個百分點。

不過,浙商銀行的資產(chǎn)規(guī)模、營收和利潤均遠(yuǎn)高于盛京銀行。2021年,浙商銀行實現(xiàn)營業(yè)收入544.71億元,同比增長14.19%;歸屬銀行股東的凈利潤為126.48億元,同比增長2.75%。截至2021年末,浙商銀行的資產(chǎn)總額為2.29萬億元,同比增長11.64%。

展望2022年,盛京銀行表示,將圍繞“做一家好銀行”的戰(zhàn)略愿景,并回歸本源、專注主業(yè),堅守“服務(wù)地方經(jīng)濟(jì)、服務(wù)中小企業(yè)、服務(wù)城鄉(xiāng)居民”市場定位。

內(nèi)容來源:貝多財經(jīng)

| ||||

增值電信業(yè)務(wù)經(jīng)營許可證 互聯(lián)網(wǎng)新聞信息服務(wù)許可證 國際聯(lián)網(wǎng)備案

海峽風(fēng)網(wǎng) 版權(quán) 所有©1997-2017

未經(jīng)書面授權(quán)禁止復(fù)制或建立鏡像 舉報郵箱:jubao@123777.net.cn